價值投資一直是我最推薦的投資方法!但說到價值投資,華倫‧巴菲特無疑是價值投資中最具代表性的人物,他將這個方法發揚光大,同時也向全世界證明價值投資及複利效應的威力!

本篇所介紹的公司『波克夏海瑟威』,是巴菲特所經營的一間保險及多元化控股公司,長年的平均年化報酬率18~20%的成績單,也讓它入圍了世界最賺錢的公司之一。

不僅如此,波克夏也讓價值投資及複利效應發揮到極致的公司,股價是全世界最貴的股票,但不用擔心,本篇會說明到如何用大約台幣7500元投資波克夏,怎麼讓巴菲特爺爺間接地幫我們管理股票;也會給介紹波克夏的營運以及最後我對波克夏的看法。

內容目錄

公司簡介–波克夏基本資訊

波克夏海瑟威Berkshire Hathaway(股票代碼:BRK.A / BRK.B),總部位於美國布拉斯州的奧瑪哈市。董事長兼執行長是華倫‧巴菲特,副董事長是查理‧蒙格。

波克夏是一間控股公司,旗下包含的行業很多,主要經營保險、貨運鐵路運輸、製造業、公用事業及能源發電與配電等業務…等等,但旗下很多公司都是收購而來的。

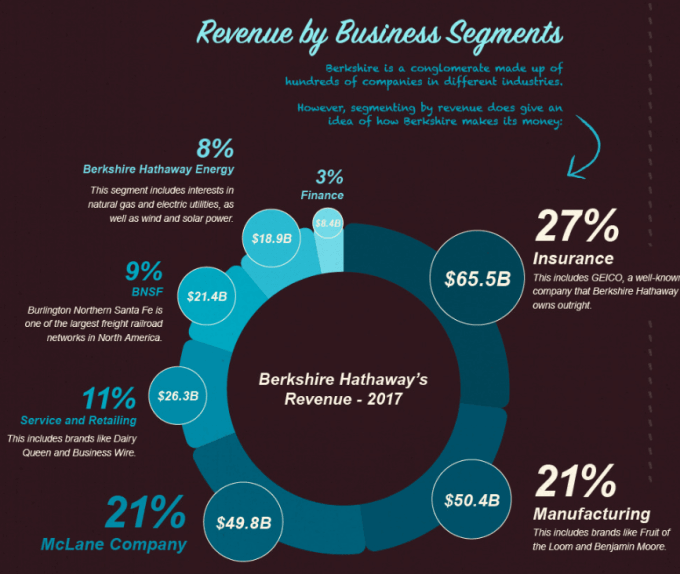

上圖雖然是2017年的,我們大致上可以從圖片中知道巴菲特不僅在投資上分散風險,在經營波克夏的事業上也是如此。

除了管理旗下不同公司以外,波克夏也會利用保險事業的錢以及投資人的錢進行投資,以年化報酬率20%左右讓錢進行複利成長,但這樣的複利機器並沒有給股東配息,因為巴菲特認為,與其配息給股東,它能夠用這些錢創造出更好的報酬率回饋股東。

另外因為波克夏的成分組合中涵蓋了許多不同行業的公司,尤其是週期性的行業,因此他有著很強的分散風險能力。

營利來源

巴菲特開始接手波克夏海瑟威後,1967年開始他將以往紡織事業拋諸腦後,開始進行轉型,開始涉及保險事業及投資領域,成為了一家世界著名的保險與多元化投資集團。

保險事業

波克夏旗下擁有不少的保險事業,而這些保險業務主要建立在主要基礎保險以及再保險兩個基礎之上。

公司的保險與再保險業務,是透過國內與境外的各種實體保險進行,在世界各地提供保險、財產再保險、傷亡風險、再投保之人身/事故及健康風險商品等等。

旗下保險公司:

● GEICO(護理保險)

● General Re(分保保險)

● Berkshire Hathaway Reinsurance Group (保險與分保保險)

● Berkshire Hathaway Primary Group (基礎保險)

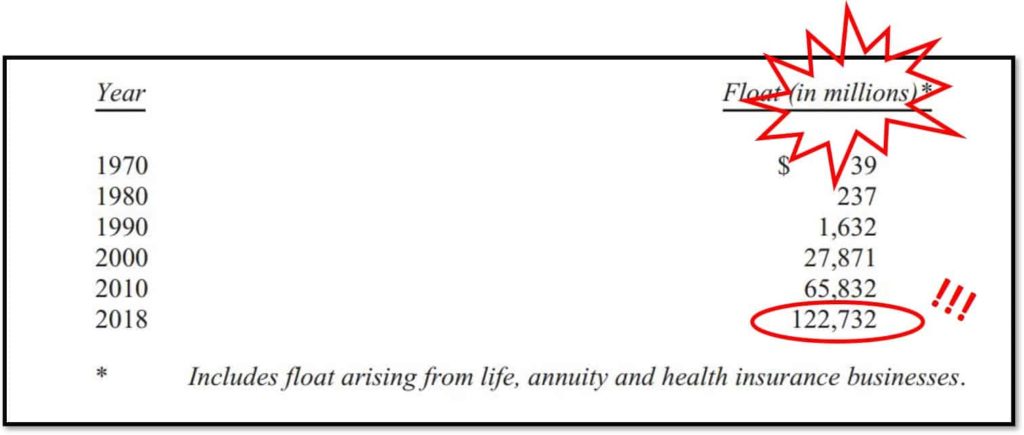

這些保險公司給波克夏帶來相當大的優勢,先前提到它屬於多元化投資集團的控股公司,而保險事業帶來最大的收益就是創造浮存金(float,即為保戶在保單簽訂後,理賠尚未發生前所繳納的保險費),而這些浮存金則應用在各項資產的周轉。

這個方式讓波克夏幾乎不會受到短期因為現金的缺乏造成阻礙,相反的還擁有了無與倫比的財務實力!

浮存金也讓波克夏的長期投資上能很大的優勢,這相當於可以用0成本的方式做價值投資,創造出更大的雪球效應。

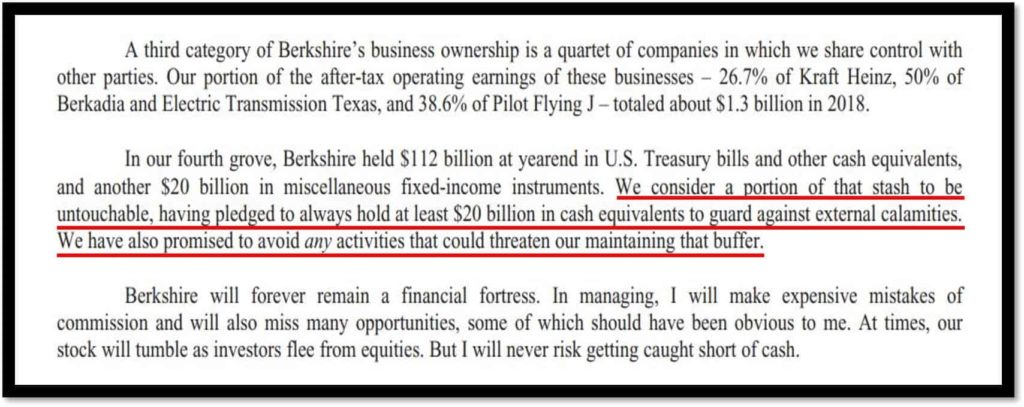

因此當他的保險事業越做越大時,也可以說明投資的週轉金也越來越強大,但所有事情都是有風險的,關於這點我閱讀了華倫‧巴菲特2018年給股東的信後,它本人(巴菲特)承諾一直以來始終持有至少200億美金的現金來防範突發狀況!同時也承諾避免任何可能對波克夏事業造成威脅的事項,以保持最低的風險。

非保險事業–從棒棒糖到火車

波克夏旗下也經營著相當多的子公司,包含了喜思(See’s)糖果、美國地毯公司(Shaw Industries)、鑽石珠寶公司(Borsheim’s Jewelry、Helzberg Diamonds)、波克夏海瑟威能源公司、製造業、家具、柏林頓北方聖塔菲鐵路公司、汽車經銷商等等……等等。

其中波克夏的非保險事業中有五大類,分別是鐵路公司BNSF(BNSF Railway Company)、波克夏能源公司(Berkshire Hathaway Energy)、製造業的Manufacturing、美國批發供應鏈公司的McLane Company、服務和零售產業Service and retailing,他們都會為波克夏帶來很好的現金流來源,同時也都可以在波克夏的季度或年度財報中找到這些類群的盈虧狀況,但是細節還是要從各家公司的官網去找。

波克夏的成分組合

波克夏的成分組合是會一直變動的,這一兩年因為疫情的嚴重影響下,許多行業受到的衝擊導致沒有了以前的光彩,例如航空股類的,巴菲特都已經在2020年全部賣掉,但新增了一些醫療生技產業的公司。

追蹤巴菲特對波克夏投資組合的變化請點這裡gurufocus。

前20投資公司:

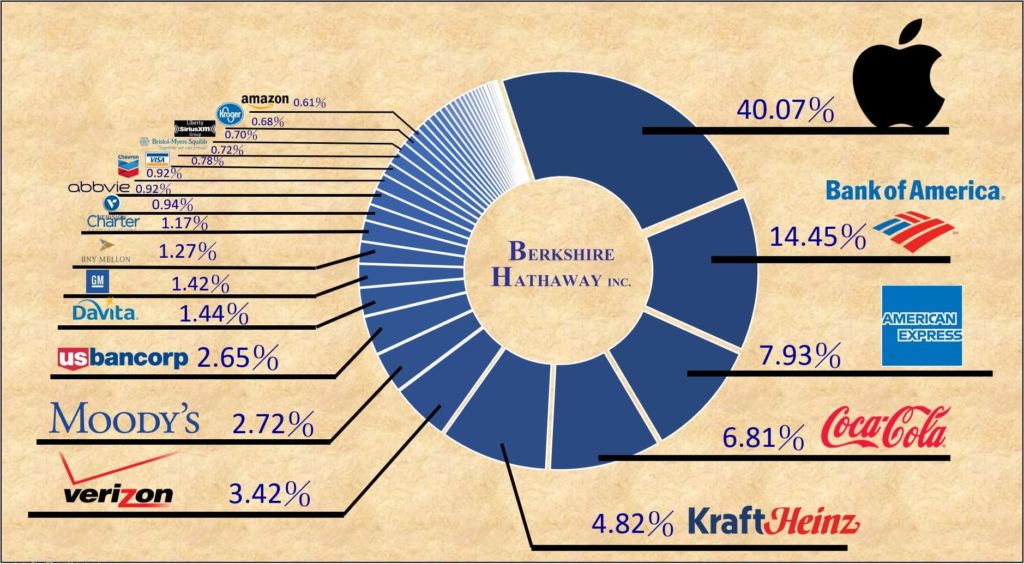

由於波克夏一次就有45間公司,因此這邊我幫助大家整理出出投資比例在波克夏前20的公司。

蘋果公司是近幾年波克夏持有最多的股票,屬於成長型的股票,成分組成中其實也有不少防守型的股票,例如可口可樂、卡夫亨氏,雖然沒有全部都列出來,但在他縮有的組合中,民生消費財的寶僑(P&G)以及ETF (SPY、VOO)等等。

另外巴菲特很喜歡銀行、金融這類的公司,因為客戶不會隨隨便便更換銀行,因此這類的公司有相當強大高轉換成本的護城河優勢,其中在這前20名中可以看到有美國銀行(Bank of America)、美國運通(American Express)、美國合眾銀行(U.S. Bancorp)、穆迪公司(Moody’s Corporation)、VISA等等。

如何投資波克夏?

波克夏在50幾年的精心管理運作下,從最初生意慘淡的紡織廠轉型變成了大型控股集團,這50年下來,波克夏的年複合報酬率為20%,成為了世界上最成功的資本家之一。

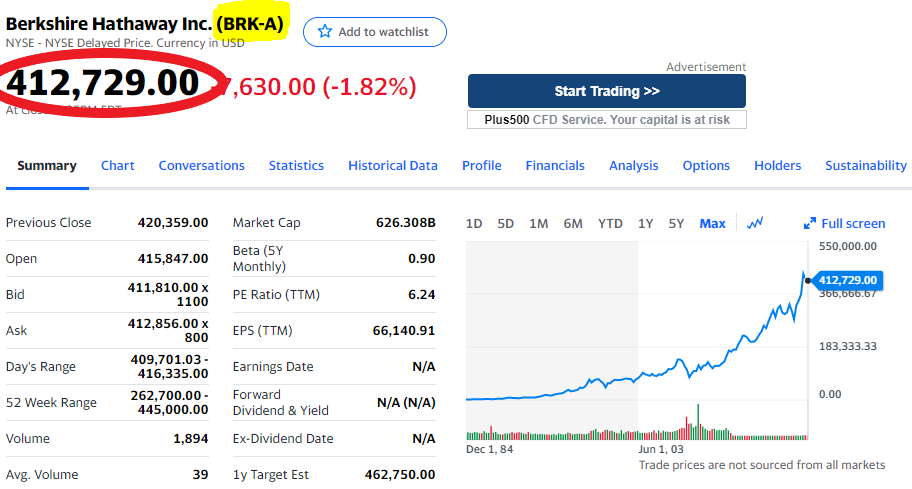

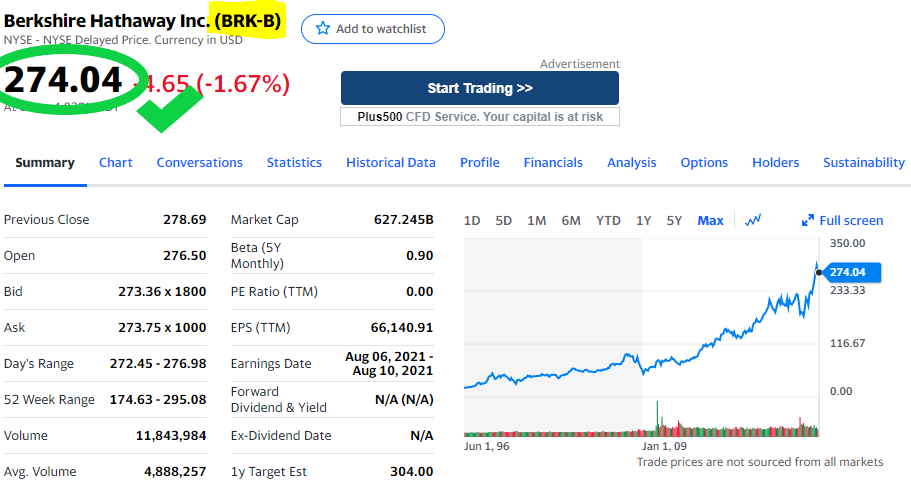

為何有兩個股價BRK.A、BRK.B

因為有這樣穩定且強大的成長,波克夏海瑟威一開始的BRK-A的股價成長到了天價!基本上大部分的投資者都很難下手,尤其是散戶,因此導致A股的流動性太低;然而在1996年波克夏首度將A股拆分出B股,產生了BRK-A與BRK-B,這次的拆分讓很多散戶可以一同參與波克夏的成長,流動性也大幅度提高很多。

而在2010年BRK-B再次分割,這次股價分割的原因是波克夏準備收購BNSF(柏林頓北方聖塔菲鐵路公司),同時也拚拚看進入S&P 500(標普500);前者的原因是可以方便持有BNSF的小股東們更換成BRK-B,另外也能使B股的流動性增大,後者則算是一個里程碑,因為S&P 500(標普500)可以說是美國經濟,甚是世界經濟的指標。

投資波克夏的機會–B股(BRK.B)

至今波克夏的A股依然是世界上最貴的股票,一股的價錢大約40萬美金,實在望而生卻,我想大部分的人應該都很難入手,但誰又能想像的到一開始的BRK.A僅有USD19元呢。

所以我們大多數人的機會在於B股(BRK.B),在2010年分割後股價約為70美金,經過時間的推移,截至今天2021年6月成長到了約270美金(約7500台幣)左右。11年的時間也讓它慢慢的成長,價錢也讓許多人有機會可以一起參與,然而對於美股單位計算以股為單位,即便一股一股慢慢存也是相當不錯的選擇,很適合做為價值投資長期持有。

複利機器卻沒有配息?

關於為什麼沒有配息,那是如何複利的呢?其實巴菲特本人認為一間公司可以把利潤通過各種方式來建立。而對於波克夏海瑟威來說,將股息放在公司繼續利用,以年化報酬率20%來成長會是對股東最好的方式。

然而隨著股價成長,股東們自然也能夠獲利,若股東有需要可自行賣出股票即可。因此複利的效果就展現在波克夏海瑟威本身的價值以及策略。

另外許多股東們也認為不需要配發股息,因為他們也深信著波克夏的策略及價值能夠比他們更好的運用這筆錢,最好的證明就是早期買入波克夏A股(BRK.A)並且持有10年以上的人。

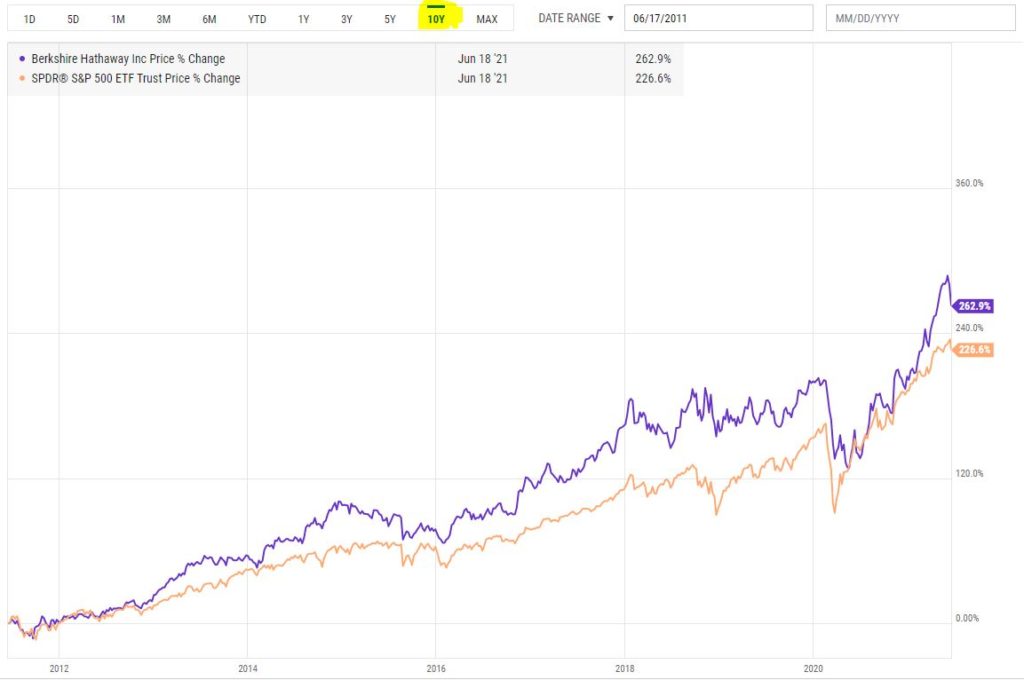

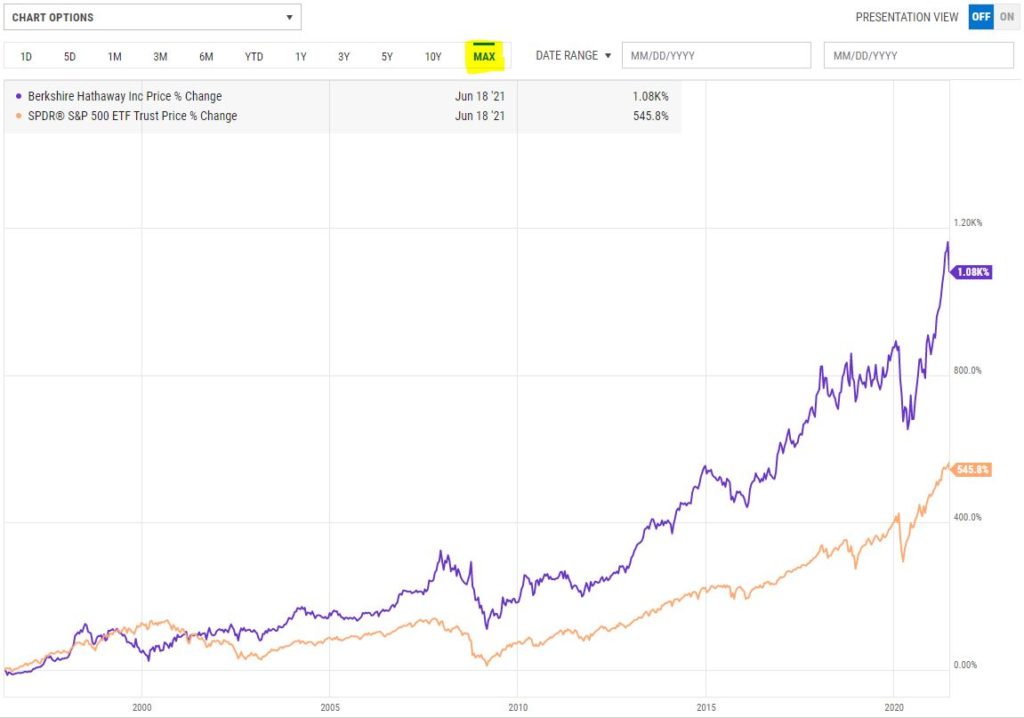

波克夏海瑟威與S&P 500(標普500)的比較

- S&P 500(標普500)年複合成長率約為9%。

- 波克夏海瑟威年複合成長率約為20%。

若我們以10年內績效來看,或許兩者並沒有相差太多,大約30%。

但若是看超過十年的時間,從過去到現在來看,兩者差距就相當明顯,波克夏被稱為複利機器的並不是浪得虛名,而巴菲特也把恩師班傑明‧葛拉漢所教的價值投資揚名世界,同時也成為了這個理論最好的應證者。

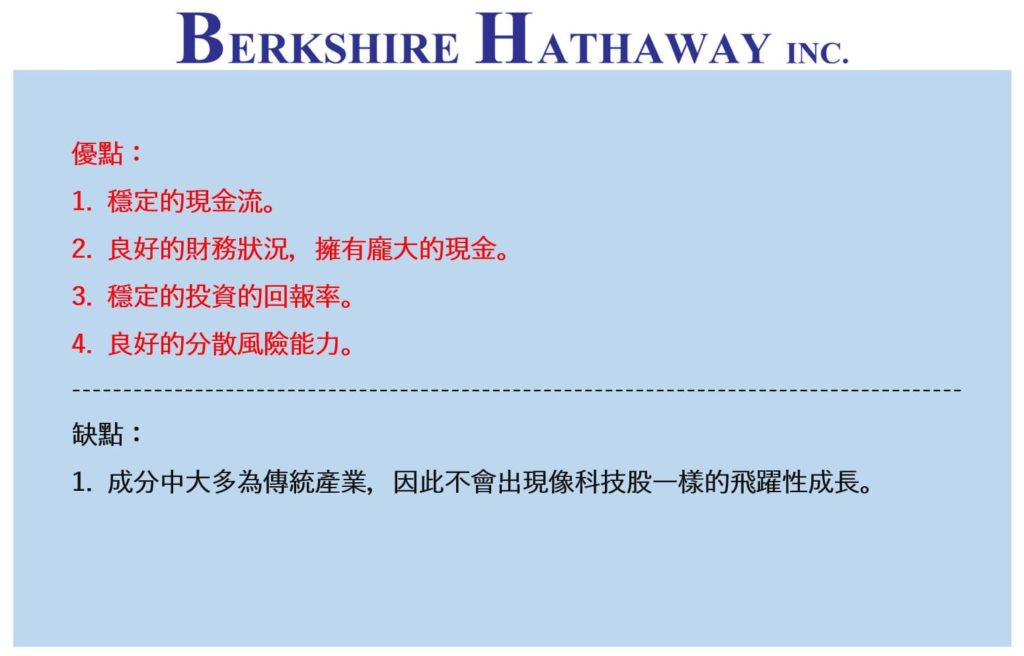

投資波克夏的優缺點

波克夏未來的接班人

對於波克夏未來的發展,不僅僅只是看好2021的發展,對於未來的發展也是相當期待的,可能很多人會擔心90歲的巴菲特及97歲的查理蒙格因為年事已高,也就說明未來經營波克夏的時間可能越來越短,未來會是由誰來經營呢?

關於接班人方面,以往股東年會上巴菲特都是不願多談的,但在今年2021的股東年會上,巴菲特及蒙格都在股東會上正式宣布了接班人,他直接說道:「如果我今晚發生了什麼意外,雷格.阿貝爾(Greg Abel)明天一早就會接下我的職位」。

會計師出生的阿貝爾加入波克夏已有20年的時間,2008-2018年期間擔任波克夏.海瑟威能源公司的執行長,而能源公司的表現也是一直成長,在今年的股東會上也有指出,他所掌管的這個部門營收大約占波克夏的10%。

除了阿貝爾的優秀實力以外,賈恩(Ajit Jain)也相當受到巴菲特及蒙格的青睞,賈恩專注於財務的管理,兩人的關係就如同巴菲特及蒙格之間的一樣互相學習尊重的好夥伴,蒙格也曾經提到過這兩位晚輩的實力被外界大大低估,在某些方面,甚至更勝於兩位老前輩,因此阿貝爾與賈恩兩人的配合或許將是波克夏未來的發展關鍵。

總結

2020年開始因為疫情的關係,各種行業都不斷接連受到影響,然而隨著疫苗慢慢的產出,2021年開始可能會是經濟開始復甦的時期,波克夏所經營的事業及投資的成分大多是在經濟復甦較有利的週期性產業、民生必需品等等。

雖然我們大部分的人與波克夏A股(BRK-A)已經無緣,但B股(BRK-B)的價格仍然讓許多人有機會可以參與投資波克夏,一起參與這間將價值投資及複利效應運用到極致的公司。

〔免責說明〕

以上是我個人的投資觀點,並不代表任何金融買賣的推薦。

所以的投資都還是有風險的,投資人須自行思考及評估,而本人僅提供適當的的資料及資訊供參考,並不保證完全正確且一定獲利,若閱覽人投資該公司則須自行承擔,本文章並不負擔任何盈虧之法律責任。

波克夏的事業體系非常廣,透過你的整理讓我一目了然~謝謝版主

謝謝支持~希望對你有幫助

謝謝版主分享,看到波克夏A真的是完全無法接觸的股票阿XDD

還好有B股的出現,也能讓我們運用可用資金參與價值投資大師巴菲特的公司呢!!!

覺得可以來好好研究一下這檔股票,年化報酬率有20%真的很棒!

BRK-A真的是遙不可及的天花板哈哈哈

但我們可以投資B股來滾雪球唷~

今天第一次認識到波克夏這間公司

之前一直聽到但從未查過相關資訊

原來他的股票有分成a跟b

好特別ㄟ 第一次遇到

還有其他的公司股票也是分成a跟b股的嗎?

我要來研究研究 感覺投資b股市是個不錯的選擇><

波克夏真的是一間不錯的股票呢~以後還會推薦許多優質股票給大家認識

像GOOGLE也有兩支股票的唷~

感謝分享,我一直在抉擇要投資SPY500還是BRK.B

BRK.B的成長力道高於SPY500,但是令我猶豫遲遲沒有買的原因就是因為我沒有很了解BRK.B旗下公司以及他們風險控管,看到這篇覺得幫助我很多,風險控管上不輸SPY500

讓我覺得可以小資金開始投資BRK.B。

是的~我覺得BRK.B真的是一隻不錯的股票,另外也很親人。

感謝你的支持,未來會再持續推出布一樣的公司給你參考,記得關注唷

這一篇文章真好看!! 很像在看故事書,我雖然只持有兩股XD 但也看得入迷。原來這就是波克夏阿~~

超棒的一間公司~持有兩股也不錯呀,無論是多少的錢都已經在開始為你工作了,很棒唷

巴菲特和波克夏海瑟威真的可以成為金融界永流傳的經典故事!版主介紹的非常詳細!

沒錯~如果還想看看巴菲特的個人自傳,可以點下面這篇文章觀看唷

https://compoundingthink.com/the-story-of-warren-buffett/

剛好最近也正考慮要投資什麽股,波克夏確實是個很棒且有價值的選擇,感謝版主分享,立馬收藏起來了!

謝謝支持,如果還找不到投資的標的的話,也可以從波克夏的成分股做研究,或是SPY500

買進並持有波克夏

相信可以帶來財富阿~

感謝分析:)

沒錯~~一起成長吧~

覺得看巴菲特選股是一個很耐人尋味

有種在公園看阿北們下象棋一樣的感覺

記得當初他賣掉航空股被一堆人看衰

但誰也沒辦法預測未來

我想這就是價值投資的樂趣吧!

沒想到現在用台幣7500元,就能投資波克夏~

希望之後能有手把手教學!!

我個人認為價值投資最大的樂趣莫過於我們找到優質且價格合理的公司,投資後慢慢地看見她的成長。

手把手教學當然也是沒有問題的~未來也會教大家如何開戶、選股、大膽的買入優質股票

波克夏太令人流口水了吧!

不過也貴到令人流汗水!

巴菲特真的是活得夠久才能夠享受複利的果實,由此可知,首要任務是要活下去呀~

沒錯~所以大家也要注意自己的健康~讓未來可以看見複利的效果

華倫‧巴菲特與查理‧蒙格一身的智慧都在這間公司了

也請大家不要小看傳統產業股,選的好,長期下來獲利也是非常驚人的!!

太多人專注於短期的操作,但長期持有的穩定獲利是很可觀的

哇 美股也是很深奧 但因為我的英文不好 始終不敢看美股

不知道這樣是否也能接觸?

不用擔心英文不好唷~ 想接觸美股當然沒問題